德国增值税登记

您在德国储存商品吗?

您向德国客户销售商品吗?

您是否参加了 FBA 计划,例如 PAN-EU 计划?

如果你回答“是!” 对于其中一个或多个问题,可能需要进行增值税登记。我们在hellotax的团队可以帮助您进行增值税登记、退货或与地方当局的沟通——我们协助处理可能产生的所有增值税税。

我什么时候需要在德国注册增值税?

如果您满足以下任何一项要求,则必须在德国注册增值税:

您在德国储存货物

一旦您开始在德国或任何其他欧洲国家储存货物,您就需要缴纳增值税。

这包括独立存储和作为履行计划的一部分或由在德国设有仓库的履行提供商存储。

在所有这些情况下,您都需要注册增值税并开始提交增值税申报表。

您向德国销售商品并跨越欧盟范围内的交货门槛

如果您在包括德国在内的多个欧洲国家/地区销售商品和服务,并且超过 10.000 欧元的欧盟范围内的交付门槛,则必须注册增值税。

这是因为超过门槛会使您在所有销售商品的欧洲国家/地区缴纳增值税。增值税登记、增值税申报表和定期缴纳增值税是强制性的。

如果您参与 OSS 计划并且仅在德国销售商品但不存储商品,则这不适用(见下文)。

您正在参与 FBA(亚马逊物流)计划

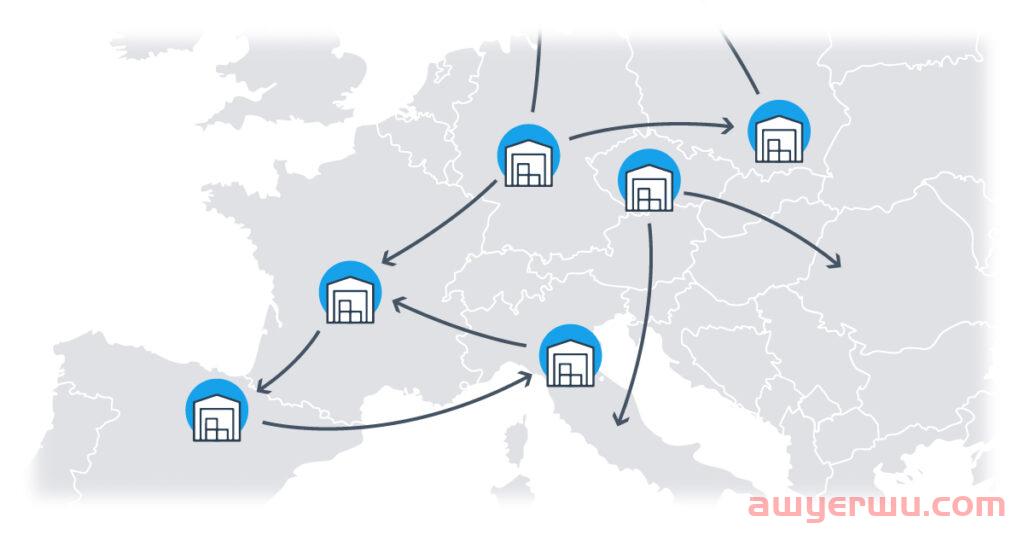

当您参与 FBA 计划时,您授权亚马逊将您的商品存储在多个国家/地区,具体取决于该计划。

例如,在 PAN-EU 计划下,货物储存在许多西欧国家,包括西班牙、法国和德国。

由于德国参与了一项计划,您必须在那里注册增值税,因为货物可能存储在德国。

您是在欧盟范围内远距离销售超过 10.000 欧元的商品还是在德国存储商品? 这意味着您必须首先在德国注册增值税,然后开始在那里提交增值税申报表。

在德国注册增值税需要哪些信息?

通过达到或超过增值税门槛或在德国境内储存货物,德国增值税号成为强制性要求。为避免德国税制出现问题,您应尽早处理此事并在德国注册增值税。

要在德国申请增值税号,您必须联系当地的“Finanzamt”办公室,即德国税务局的名称。

此外还需要提交以下文件:

个体工商户的家庭增值税证明(日期不超过6个月)

官方公司注册证书(必须在最近 6 个月内签发)

确认现任公司董事的正式公司证书(必须在最近 6 个月内签发)

公司国家贸易登记册的摘录

计划业务的证明(例如,合同或账单)

请注意:部分文件必须由宣誓翻译人员翻译成德语并由宣誓公证人证明!完成注册后,您将收到一个德国增值税号。

德国增值税注册号的格式是什么?

| 姓名 | Umsatzsteuer-Identifikationsnummer(USt.-IdNr.)/ Umsatzsteuernummer |

| 国家代码 | 德 |

| 格式 | DE + 9 位数字 |

| 例子 | DE123456789 |

到德国的远程销售和欧盟范围内的门槛

2021 年 7 月,交付门槛的规定发生了变化。 以前,特定国家/地区的交付阈值(例如德国的 100.000 欧元)用于确定每个国家/地区的增值税主观性。从那时起,欧盟范围内 10.000 欧元的远程销售门槛值一直是决定性因素。如果远程销售的净值超过这个数字,卖家将在其销售的所有欧洲国家/地区缴纳增值税。然后,每增加一欧元都将按相应的增值税税率征税,增值税登记到期,并且必须在每个国家/地区提交增值税申报表。如果净营业额仍低于阈值,则 B2C 交付和服务将按公司所在国家/地区的税率征税,并在当地缴纳增值税。

注意: 达到个别国家/地区特定的阈值不再是增值税责任的决定性因素。10.000 欧元的新增值税起征点也适用于整个欧盟。一旦全面达到此门槛,例如通过向法国、西班牙和德国的销售合并,所有这些国家/地区的增值税登记都将同时到期。

示例:您是一名意大利远程卖家,年净营业额为 11.000 欧元。这些净销售额中有 6.000 欧元在法国产生,3.000 欧元在西班牙产生,2.000 欧元在德国产生。由于净营业额超过欧盟范围内的 10.000 欧元门槛,您需要缴纳增值税,并且需要在这三个国家注册增值税国家。虽然前 10.000 欧元按意大利增值税税率征税,但额外的 1.000 欧元需要按国家/地区特定的增值税税率征税。如果首先在法国和西班牙进行所有销售,而对德国的销售达到了规模,那么这些销售额中的 1.000 欧元需要按德国增值税税率征税。

如果我参与 OSS 计划会怎样?

如果您注册一站式商店,则欧盟范围内的 10.000 欧元送货门槛不适用。一方面,您销售的所有国家/地区不再需要单独进行增值税登记。相反,增值税将被申报并支付给您所在国家/地区的税务局。从那里,钱被分配到欠增值税的国家。但是,从第一欧元起的所有远程销售都必须按照相应国家/地区特定的增值税税率征税,在德国通常为 19%。

注意: 虽然纯远程卖家使用OSS不需要注册VAT,但一旦产品入库,情况就会发生变化。然后,需要再次进行增值税登记。如果储存的货物随后出售给储存国(例如德国)的客户,则需要在德国的附加增值税申报中申报销售,并且需要直接向德国当局缴纳增值税。

示例:如果在法国、西班牙和德国活跃的意大利远程卖家使用 OSS,则从第一笔开始的每笔销售都需要分别按法国、西班牙和德国的增值税税率征税。但是,这三个国家的增值税注册不是强制性的。增值税债务支付给意大利税务机关,意大利税务机关将正确的数额分配给法国、西班牙和德国当局。

常问问题

德国有哪些增值税税率?

在德国,标准增值税税率为 19%,适用于在德国销售的大部分商品和服务。还有 7% 的折扣率适用于书籍或供水等。在某些情况下,也可以适用零增值税税率 (0%)。

我需要在何时以及多久提交一次德国增值税申报表?

您需要在德国提交增值税申报表的时间和频率取决于您的年营业额。申报期可以是每月、每季度或每年。向您的税务顾问说明哪种备案方案适用于您

获得德国增值税号需要多长时间?

在向当局提交所有文件并完成注册过程后,您大约需要 11 周的时间才能收到德国增值税号。

- 喜欢(0)

- 不喜欢(0)

海华船务

海华船务 石南跨境工具导航

石南跨境工具导航 飞狮航空

飞狮航空 夏威夷航空货运追踪

夏威夷航空货运追踪 多洛米蒂航空货运追踪

多洛米蒂航空货运追踪 巴拿马航空货运追踪

巴拿马航空货运追踪 菲律宾航空货运追踪

菲律宾航空货运追踪 波兰航空货运追踪

波兰航空货运追踪 阿拉伯航空货运追踪

阿拉伯航空货运追踪 美国西南航空货运追踪

美国西南航空货运追踪